BofA: Γιατί η Ελλάδα υποχωρεί στις αναδυόμενες αγορές;

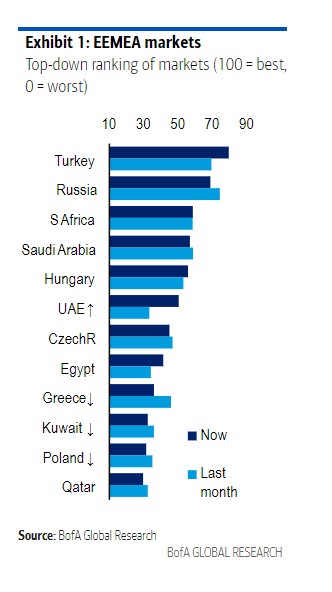

Χαμηλότερα μία θέση από την προηγούμενη αναφορά της BofA σε όρους ελκυστικότητας η εγχώρια αγορά, ανάμεσα σε δώδεκα αναδυόμενες. Ποιες ελληνικές μετοχές ξεχωρίζει. Οι εισροές, οι σταθμίσεις και τα μερίσματα.

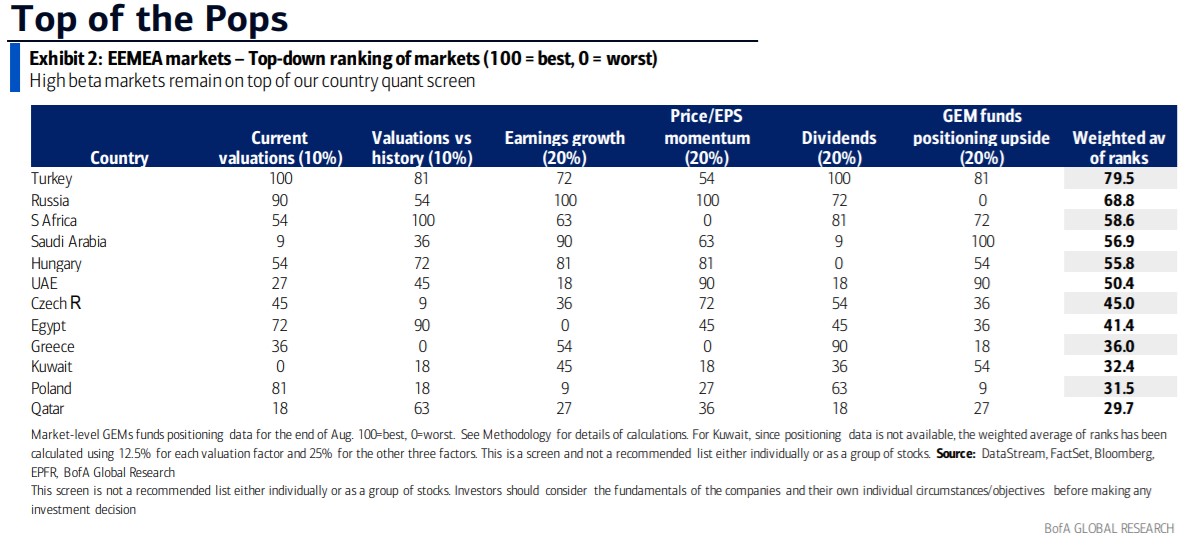

Η bottom-up κατηγοριοποίηση (με βάση τον σταθμισμένο μέσο όρο έξι ποσοτικών δεικτών που αξιολογούνται επίσης ως Buy από τους αναλυτές της BofA) κυριαρχείται από την Τουρκία, τη Νότια Αφρική και τη Ρωσία και παραμένει διαφοροποιημένη σε διάφορους τομείς (υλικά, χρηματοοικονομικά και ενέργεια).

Η Absa Group, η Gazprom, η Tofas, η MMK και η CCI έχουν τις υψηλότερες θέσεις, ενώ πολλές τουρκικές μετοχές είναι νεοεισερχόμενες, καθώς οι αποτιμήσεις γίνονται φθηνότερες λόγω της πρόσφατης αδυναμίας του τουρκικού νομίσματος. Στη λίστα καλύτερης τοποθέτησης (λιγότερος συνωστισμός) κυριαρχούν οι μετοχές των MENA, της Ν. Αφρικής, οι χρηματοοικονομικές και οι πρώτες ύλες.

Η Ελλάδα τοποθετείται καλύτερα σε όρους τρεχουσών αποτιμήσεων, ενώ παραμένει χαμηλά σε σχέση με τις ιστορικές αποτιμήσεις της αγοράς, χαμηλά σε όρους upside από τοποθετήσεις των θεσμικών διαχειριστών κεφαλαίων, πολύ χαμηλά σε όρους τιμής και momentum κερδών (σ.σ. μοιάζει με τον δείκτη PEG), ενώ το στοιχείο όπου πραγματικά ξεχωρίζει θετικά η αγορά είναι σε όρους μερισματικών αποδόσεων, όπως εξηγεί η ΒofA Securities.

Σε όρους μερισματικών αποδόσεων και ιδιαίτερα σε σχέση με τις αποδόσεις του εγχώριου δεκαετούς, η εγχώρια αγορά μετοχών είναι σε περίοπτη θέση με 5,9% και 6,7% προσδοκώμενη μερισματική απόδοση για φέτος και το 2022.

Το ασφάλιστρο κινδύνου για τις ελληνικές μετοχές, Equity Risk Premium, όπως το υπολογίζει η ΒofA, είναι της τάξεως του 6,1% και είναι στη μέση του σχετικού πίνακα.

Οι επιμέρους μετοχές

Στη λίστα με τις τοπ επιλογές σε όρους ανάπτυξης τοποθετείται ο τίτλος του ΟΠΑΠ, για τον οποίο ωστόσο δεν έχει τιμή-στόχο ή σύσταση και θεωρεί ότι τα δυνατά του σημεία είναι η χαμηλή αποτίμησή του σε σχέση με το παρελθόν, η αύξηση των κερδών του, η σχέση τιμής και το momentum της κερδοφορίας του, η μερισματική απόδοσή του αλλά και οι τοποθετήσεις των διαχειριστών.

Στον αντίποδα, η μετοχή της jumbo η οποία έχει σύσταση αγοράς από την BofA, περιλαμβάνεται στη λίστα με τις 20 λιγότερο ελκυστικές επιλογές της βάσει των έξι δεικτών-παραγόντων που παρακολουθεί η BofA, κυρίως της αύξησης των κερδών και του momentum κερδοφορίας σε σχέση με την τιμή της. Παράλληλα, η μετοχή της Jumbο είναι στη λίστα με τις low growth – Bottom 20 στις τελευταίες θέσεις.

Παρά ταύτα, η BofA τοποθετεί την Jumbο ανάμεσα στις πιο ανθεκτικές μετοχές της σε όρους πληρωμής μερίσματος με προβλεπόμενη απόδοση 4,4%.

Στο bottom-20 σε όρους μείωσης του momentum προβλεπόμενης κερδοφορίας και απόδοσης περιλαμβάνεται και ο τίτλος της Τράπεζας Πειραιώς.

Στο bottom-20 σε όρους μείωσης του momentum προβλεπόμενης κερδοφορίας και απόδοσης περιλαμβάνεται και ο τίτλος της Τράπεζας Πειραιώς.